על מה מדברים? כמו כל דבר בעולם הזה, גם את עולם קרנות הנאמנות אפשר לחלק לשניים: קרנות נאמנות אקטיביות וקרנות פאסיביות שמכונות...

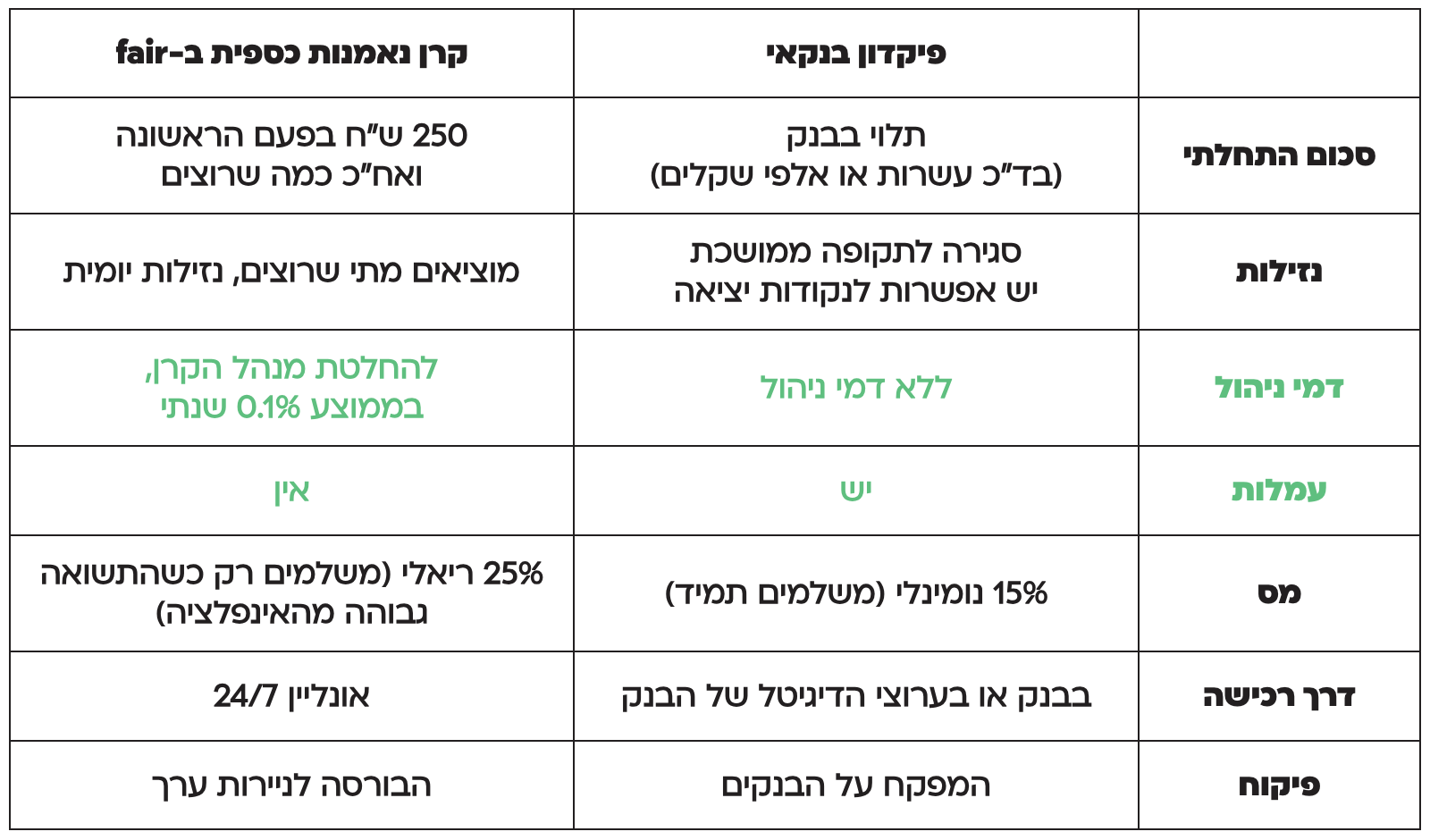

להמשך קריאהקרן נאמנות כספית VS פיקדון בנקאי.

עליות הריבית שנקבעו על ידי בנק ישראל, גרמו לאנשים רבים לאבד אמון בפיקדונות הבנקאיים ולחפש אלטרנטיבה.

מאז שהחלו העלאות הריבית החדות ע”י בנק ישראל ברבעון השני של 2022, התפתח שיח תקשורתי סוער סביב תנאי הריבית של פיקדונות הבנקים. מצד אחד עליית הריבית גררה עליית ריביות כמו משכנתא וריבית על משיכת יתר, ומצד שני, הריביות על הפיקדונות נשארו נמוכות יחסית. במילים אחרות, אנחנו משלמים יותר על הלוואות וחובות, אבל מרוויחים מעט מאוד על החסכונות שלנו.

"הרעת התנאים" הזו הגיעה אחרי שבמשך קרוב לעשור שאפה הריבית בישראל ובעולם לאפס, וכספים ששכבו בפיקדונות בבנקים צברו בקושי עשירית אחוז ריבית. האינפלציה אמנם שמרה על רמה נמוכה, אך עליות מחירים נרשמו לאורך השנים, כך שהלכה למעשה, הכסף הזה איבד מערכו מדי חודש, משנה לשנה.

היום, עם העליות החדות יחסית בשיעור הריבית והתנודתיות הגבוהה בשווקים, הציבור חוזר אל אותם הפיקדונות, אך מבדיקה מעמיקה של הנתונים מתקבל הרושם שהוא עתיד להתאכזב…

מכיוון שעליית הריבית היא חלק ממלחמתו של בנק ישראל באינפלציה שצוברת גובה. צריך להביא בחשבון, שגם פיקדון בבנק, שמעניק ריבית שנתית של 3%, לאחר קיזוז שיעורי האינפלציה הוא פיקדון שלמעשה לא צובר רווחים וצומח – להיפך.

אחד האפיקים שמקבלים עכשיו את אור הזרקורים הוא קרנות הנאמנות הכספיות. מדובר באלטרנטיבה לפיקדון הבנקאי, שיש לה כמה יתרונות בולטים ששווה להכיר ולנצל.

קרן כספית היא קרן נאמנות סולידית – בסיכון נמוך עם השקעה באפיקים סולידיים כמו אג”ח ממשלתי, אג”ח קונצרני בדירוג גבוה (מינימום AA), בפיקדונות בנקאיים (לקרן יש נכסים בסדר גודל שזוכה לתנאי ריבית מצוינים, שלקוח בודד לא יקבל) ועוד. אסטרטגיות ההשקעות שלהן מגובשות בתוך מסגרת מאוד ברורה, למשל: מחויבות להשקעות קצרות טווח (מח”מ מקסימלי של 90 ימים), והן מנוהלות על ידי אנשי מקצוע. קרן כספית נחשבה תמיד לאלטרנטיבה אטרקטיבית לפיקדון בנקאי, אבל לא זכתה לאותה הפופולריות בגלל חוסר בידע פיננסי. אנשים רבים בוחרים בפיקדונות הבנקאיים כי מראים להם את נתוני העבר – תשואות ממוצעות של 5%-3%. למרבה הצער צפוי להם מפח נפש, מכיוון שהריבית כבר מזמן לא שואפת לאפס.

המגמה של נטישת הפיקדונות לטובת הקרנות החלה בספטמבר 2022, כשמשקיעים רבים התעוררו, עשו סוויץ' והחלו להסתכל על שוק ההון של הכאן והעכשיו. זה לא מקרי שנרשם זינוק של 3% באחזקות של קרנות כספיות ע”י הציבור, במקביל לעליית התשואות בשוק האג"ח. וכמו שבטח כבר הבנתם, התחזיות מדברות על התחזקות המגמה.

אם כן, בהחלט אפשר לומר שהכתבות באמצעי התקשורת ושאול אמסטרדמסקי אחד, מתחילים להזיז את המחט. אם ניקח את הפן החיובי של “סערת הפיקדונות” של ספטמבר 2022 הרי שהוא הנדבך הנוסף של חינוך פיננסי שמקבל הציבור הרחב. יותר ויותר אנשים מבינים שישנם אפיקים חלופיים לפיקדון בבנק, שאפשר להשקיע באופן סולידי ובסיכון נמוך וגם בסכומים נמוכים ועדיין ליהנות מתשואות.

חוץ מהסיכון הנמוך, יש לקרנות נאמנות כספיות עוד כמה יתרונות מובהקים:

ברוב המקרים התשואה בקרן כספית גבוהה יותר מפיקדון בנקאי לטווח הקצר. מעבר ליתרון שבפיזור ההשקעות לקרנות, קיים יתרון הגודל והן מקבלות תנאים משופרים בהשקעותיהן – גם בפיקדונות הבנקאיים עצמם. אך יותר מזה ומעבר לכך, הסיבות לתשואה האופטימלית בעבור המשקיע לעומת פיקדון בנקאי נעוצות באוסף היתרונות שכתבנו כאן עד עכשיו, וביניהם: חוסר הקורלציה בין תקופת ההשקעה לבין התשואה המתקבלת (נכון לפברואר 2023 הריבית השנתית המגולמת בקרנות הכספיות עומדת על כ-3.75%, אין אף פיקדון בנקאי יומי, שבועי או רבעוני שמעניק ריבית כזו); דמי הניהול האפסיים לצד תשלום המס הריאלי ולא הנומינלי וביחד עם האפשרות לקיזוז מס רווחי הון – כל אלו אלמנטים שמונעים שחיקה וקיזוז בתשואה הסופית של המשקיע הבודד. כשלמערכת השיקולים הזו מצטרפת ההבנה שרצוי שלא להתייחס לתשואות העבר של הקרנות הכספיות בגלל עליית הריבית, נעשה מאוד ברור איפה ברוב המקרים כדאי להשקיע בימינו.

תשלום המס בקרן כספית הינו ריאלי, בניגוד לתשלום מס נומינלי בפיקדונות. במילים פשוטות: המס מגולם על הרווח שמעל לגובה האינפלציה. זאת בניגוד למס על הפיקדון, בו ישלם המשקיע 15% מס נומינלי על הרווח, ללא קיזוז האינפלציה. ובהחלט כן קיזוז ברווח. לדוגמא, השקעה של 100 ש"ח שהניבה רווח של 5 ש"ח בשנה, כאשר האינפלציה באותה השנה עמדה על 4%. עבור פקדון תשלום המס יהיה 15% מתוך 5 ש"ח – 0.75 ש"ח – ואילו בקרן הכספית המיסוי יעמוד על 25% מהרווח הריאלי בלבד כלומר 0.25 ש"ח בלבד.

זאת ועוד, כמו בכל קרן נאמנות, גם בקרנות הכספיות קיימות קרנות המוגדרות פטורות. בפני המשקיעים בקרן נאמנות כספית פטורה, עומדת האפשרות לקזז את תשלום המס על הרווחים בקרן עם הפסדים שנרשמו בהשקעה בניירות ערך אחרים. קיזוז מס רווחי הון אינו קיים או אפשרי בעולם הפיקדונות אלא במקרים מסויימים בלבד.

קרן כספית היא קרן נאמנות וכמו קרן נאמנות היא נזילה. בכל יום מסחר אפשר לקנות או למכור יחידות בקרן, ללא כל קשר לתאריך בו הן נקנו לראשונה. זאת, בניגוד לפיקדון בנקאי בו בכדי ליהנות מריבית מועדפת יש לסגור את הכסף לתקופה ממושכת. בעניין זה, בעקבות אותה סערה תקשורתית, הודיעו רוב הבנקים על העלאת הריבית על פיקדונות, אך אם תקראו את האותיות הקטנות תוכלו לראות שאלו המעניקים ריביות בגובה ריבית בנק ישראל ואף גבוהה ממנה, הם פיקדונות עם תחנת יציאה חד שנתית ובהפקדה חד פעמית. הריביות על פיקדונות בעלי תחנות יציאה יומיות, שבועיות או רבעוניות הן עדיין נמוכות ביותר.

קרן כספית אינה מציבה סכום מינימום להשקעה, אפשר לקנות יחידות של קרן כזו גם בשקלים בודדים, יתרה מכך ובניגוד לפיקדונות בעלי הריבית המיטבית ביותר – בקרן כספית ניתן להשקיע באמצעות הוראת קבע ולהזרים לאפיק החיסכון הזה סכום כסף קבוע בכל חודש.

מבין קרנות הנאמנות, הקרנות הכספיות גובות את דמי הניהול הנמוכים ביותר שעומדים נכון להיום על כ-0.13% בממוצע. חלקן אף לא גובות דמי ניהול בכלל באופן קבוע או במסגרת מבצע תקופתי.

מנהל קרן כספית אינו משלם עמלות קניה ומכירה בפעילות ההשקעות של הקרן אותה הוא מנהל, או שהוא משלם עמלות השואפת לאפס. המשמעות של שני הסעיפים האחרונים היא שהתשואה מהקרן אינה ננגסת ע"י דמי ניהול או עמלות. במלים פשוטות: יותר תשואה למשקיעים.

הפלטפורמה שלנו לאיתור ולמסחר בקרנות נאמנות מספקת את כל יתרונותיה הידועים, גם בהשקעה בקרנות כספיות. בעמוד איתור הקרנות תוכלו לראות את כל קרנות הנאמנות הכספיות ובעזרת כלי הסינון המתוחכמים שלנו לאתר מתוך הרשימה את זו המתאימה לכם ביותר להשקעה. בכמה קליקים פשוטים וללא כל צורך בידע מוקדם תוכלו להתחיל להשקיע בקרן נאמנות כספית וליהנות מאפיק אלטרנטיבי פופולרי זה.

מינימום ההשקעה הראשונה באמצעות fair היא 250 ₪, לאחר מכן כל השקעה נוספת הנה בהתאם למדיניות של כל אחת מהקרנות. כאמור, קרנות נאמנות כספיות לא מציבות רף מינימום, כך שניתן להמשיך ולהשקיע בהן מדי חודש בסכומים קטנים וליהנות מתשואותיהן בהתאם ליכולת של כל אחת ואחת מכם.

על מה מדברים? כמו כל דבר בעולם הזה, גם את עולם קרנות הנאמנות אפשר לחלק לשניים: קרנות נאמנות אקטיביות וקרנות פאסיביות שמכונות...

להמשך קריאהעל מה מדברים?משקיעים מתחילים, מתקדמים או ותיקים בקרנות נאמנות? ריכזנו עבורכם את המושגים החשובים בעולם המסחר ביחידות קרן נאמנות.

להמשך קריאהעל מה מדברים?כשהקמנו את פייר, ביקשנו לייצר אלטרנטיבה. להנגיש את עולם קרנות הנאמנות, שאינו נהנה מהפופולריות הראויה לו בישראל, לציבור הרחב.

להמשך קריאהעל מה מדברים?על כל הדרכים לקנות יחידות של קרנות נאמנות בישראל: היתרונות, החסרונות והעלויות הנלוות של כל אחת מהן. כאן תקבלו את...

להמשך קריאהיתרונות ההשקעה בקרנות נאמנות כאפיק השקעה פסיבי לגיוון פוליסות חיסכון ותיקי השקעה. בואו לקרוא כיצד הפכה השקעה בקרנות נאמנות לאפיק השקעה ו/או...

להמשך קריאהעל מה מדברים? כמו כל דבר בעולם הזה, גם את עולם קרנות הנאמנות אפשר לחלק לשניים: קרנות נאמנות אקטיביות וקרנות פאסיביות שמכונות...

להמשך קריאהעל מה מדברים: המדריך לבחירת קרן נאמנות: תחום פעילות | דמי ניהול | שארפ | מיסוי | ביצועי עבר | מתחילים להשקיע...

להמשך קריאהרכישת יחידות של קרנות נאמנות על ידי הלקוח תהיה כפופה לפתיחת חשבון לקוח בפייר פיננשיאל טכנולוג’יז בע”מ (“החברה”) אשר תעשה על ידי התקשרות הלקוח בהסכם לפתיחת חשבון בחברה, ותהיה כפופה לתנאי ההסכם לפתיחת חשבון ובהתאם לדין. התנאים המפורטים בהסכם פתיחת החשבון הם אלו שיחייבו את ...החברה והם בלבד. האמור באתר זה והשירות הניתן על ידי החברה, אין בהם בכדיי להוות הצעה או שידול לרכישת יחידות בקרנות נאמנות, או להוות ייעוץ/שיווק השקעות או תחליף לייעוץ/שיווק כאמור המתחשב בנתונים ובצרכים המיוחדים של כל אדם ואין לראות באמור משום הבטחת תשואה או רווח. חלק מהמידע הכלול באתר מבוסס על מידע הנלקח ממאגרי מידע פומביים ואשר הופק על ידי צדדים שלישיים. מטבע הדברים אפשר ויתברר כי מידע כאמור היה חסר, בלתי מדויק או לא עדכני. החברה, עובדיה ונושאי המשרה בה, לא יהיו אחראים לכל נזק, ישיר או עקיף, שיגרם, אם יגרם, כתוצאה מהסתמכות על המידע הכלול באתר או מהשמטה של מידע כאמור, וכן ממעשים או מחדלים של ספקי שירות חיצוניים לחברה המעורבים בהעלאת האתר ובהכנתו ו/או בהכנת המידע המפורסם באתר או הנתונים עליהם הוא מבוסס. אתר זה ותוכנו מהווים רכוש החברה, ואין להעתיקו, לשכפלו או לפרסמו באופן כלשהוא, לרבות חלקים ממנו ללא רשות מראש ובכתב של החברה.

© 2020~2022 fair Financial Technologies Ltd. All rights reserved.